TCMB Enflasyon Raporu'nun izlendiği geçen hafta yabancılar, TCMB'nin enflasyon konusundaki kararlı duruşuyla tahvilde alım yönlü hareketlerini artırdı, hisse senedinde ise küresel piyasalardaki oynaklık neticesinde çıkış gerçekleşti. Swap stokundaki kısmi azalışa karşın Hazine'nin 3,5 milyar USD'lik eurobond ihracının hesaplara girmesiyle TCMB rezervleri geçen hafta brütte ve nette artış sergiledi. Gerçek ve tüzel kişilerin DTH'ı ilk kez 16 Ekim'den bu yana birlikte düşüş kaydetti, altın ve parite etkisinden arındırdığımızda da DTH'da düşüş gözlendi.

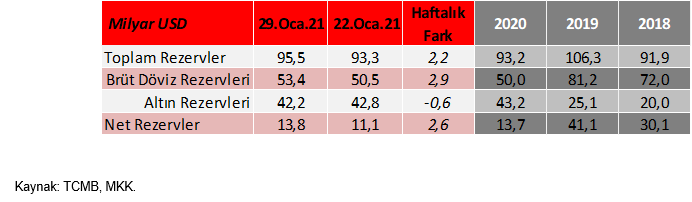

29 Ocak haftasında yurt içi yerleşiklerin DTH'ları, 1,05 milyar USD azalış sergileyerek 235,1 milyar USD ile rekor seviyesinden geriledi. Yabancı yatırımcılar, repo hariç DİBS tarafında 0,4 milyar USD tutarında alış gerçekleştirirken, hisse senedi piyasasında ise 0,5 milyar USD tutarında satışta bulundu. Merkez Bankası'nın toplam döviz rezervleri 2,2 milyar USD artarak 95,5 milyar USD'ye yükselirken, net rezervler ise 2,6 milyar USD artarak 13,8 milyar USD seviyesine ulaştı.

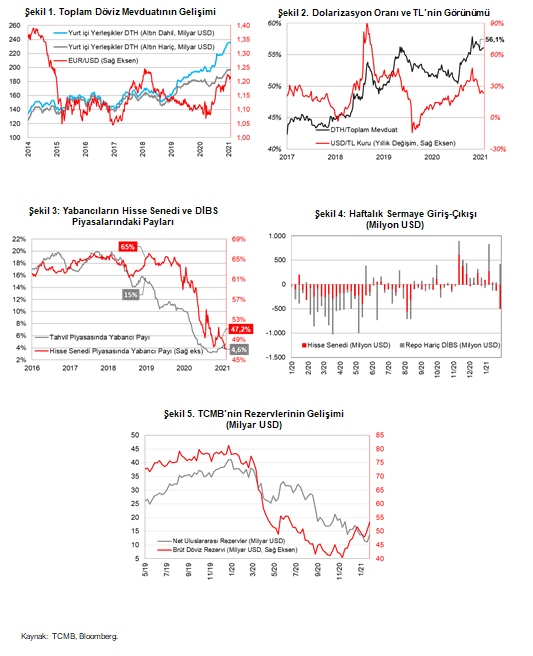

Yurt içi yerleşiklerin DTH'ı, Ağustos 2020'den bu yana en sert haftalık düşüşünü gerçekleştirerek 1,05 milyar USD azalırken, altın ve parite etkilerinden arındırdığımızda ise 0,73 milyar USD azalış (-0,26 milyar USD gerçek kişilerde, -0,47 milyar USD tüzel kişilerde) gösterdi.

29 Ocak haftasında arındırılmamış verilere göre DTH'ın dağılımına baktığımızda,

• Gerçek kişilerin DTH'ı 0,49 milyar USD'lik azalışla (-0,05 milyar USD'si döviz, -0,44 milyar USD'si altın) 149,5 milyar USD seviyesinde gerçekleşti.

• Tüzel kişilerin DTH'ı 0,56 milyar USD'lik azalışla (-0,52 milyar USD'si döviz, -0,05 milyar USD'si altın) 85,5 milyar USD seviyesinde gerçekleşti.

Dolarizasyon oranı olarak da izlenen döviz mevduatının toplam mevduatlardaki payı, 0,1 yüzde puan artışla %56,1 seviyesine yükseldi. (2018, 2019 ve 2020 yıl sonu sırasıyla; %49,5, %51,5 ve %55,7).

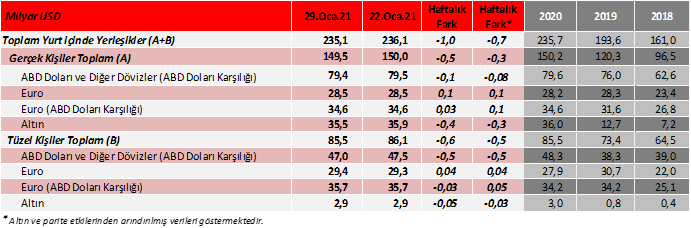

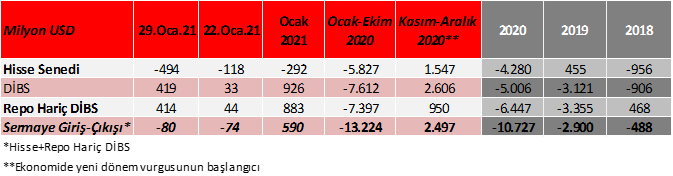

İlgili haftada ABD'de ek mali teşvik paketinin zamanlaması ve aşının etkinliği ile aşı tedarikinde yaşanan sıkıntılara yönelik haber akışları, özellikle ABD borsalarında bazı hisselerdeki sert yükselişlerle hisse değerlemelerinin rasyonel olmadığına yönelik endişelerle küresel borsalarda satıcılı bir görünüme şahit olmuştuk.

İlgili haftada ABD'de ek mali teşvik paketinin zamanlaması ve aşının etkinliği ile aşı tedarikinde yaşanan sıkıntılara yönelik haber akışları, özellikle ABD borsalarında bazı hisselerdeki sert yükselişlerle hisse değerlemelerinin rasyonel olmadığına yönelik endişelerle küresel borsalarda satıcılı bir görünüme şahit olmuştuk.

- Yabancıların hisse senedi piyasasındaki payı ise, haftalık bazda 0,3 yüzde puan azalışla %47,2 seviyesinde bulunuyor. (2018, 2019 ve 2020 yıl sonu sırasıyla; %65,1, %61,6 ve %49).

- 2018 yılında %15'lerde bulunan yabancıların DİBS'teki (repo hariç) payı geçen yıl 18 Eylül haftasında %3,19 ile dip seviyeyi görmüştü, o günden bu yana ki girişlerle %4,64 seviyesine yükselmiş durumda bulunuyor. (2018, 2019 ve 2020 yıl sonu sırasıyla; %15, %10,1 ve %4,1).

- Sermaye hareketlerine ocak ayı genelinde bakıldığında, toplam 590 milyon USD net sermaye girişi (repo hariç DİBS tarafında 883 milyon USD net giriş ve hisse senedi tarafında 292 milyon USD net çıkış) olduğu görülüyor.

TCMB swap stokundaki 0,8 milyar USD'lik düşüşe rağmen TCMB rezervleri geçen hafta brütte ve nette arttı. Toplam rezervler 95,5 milyar USD seviyesiyle Mart 2020'den bu yana en yüksek seviyesine çıktı. Ekonomide yeni dönem ve reform vurgusunun başlangıcı kasımdan bu yana toplam rezervler 11,1 milyar USD artış gösterdi (İlgili dönemde döviz rezervleri 11,1 milyar USD artış sergilerken, altın rezervleri ise yatay seyretti).

TCMB swap stokundaki 0,8 milyar USD'lik düşüşe rağmen TCMB rezervleri geçen hafta brütte ve nette arttı. Toplam rezervler 95,5 milyar USD seviyesiyle Mart 2020'den bu yana en yüksek seviyesine çıktı. Ekonomide yeni dönem ve reform vurgusunun başlangıcı kasımdan bu yana toplam rezervler 11,1 milyar USD artış gösterdi (İlgili dönemde döviz rezervleri 11,1 milyar USD artış sergilerken, altın rezervleri ise yatay seyretti).

Merkez Bankası Enflasyon Raporu'nda ''Mevduat Dolarizasyonunu Etkileyen Unsurlar''a ilişkin bir çalışma paylaştı. Çalışmada enflasyon, enflasyon beklentileri ve döviz kuru beklentilerinin genel olarak YP mevduat tercihini etkileyen ana unsurlar olduğu vurgulandı.

Merkez Bankası Enflasyon Raporu'nda ''Mevduat Dolarizasyonunu Etkileyen Unsurlar''a ilişkin bir çalışma paylaştı. Çalışmada enflasyon, enflasyon beklentileri ve döviz kuru beklentilerinin genel olarak YP mevduat tercihini etkileyen ana unsurlar olduğu vurgulandı.

·Son dönemde Türk lirasında değerlenme eğilimi ve finansal koşullardaki sıkılığa karşın dolarizasyon eğiliminde terse dönüşün başlamamasına ilişkin enflasyonun ana gerekçe olarak gösterildiğini görüyoruz. Enflasyon geçen yılın son iki ayında TL'deki değerlenmeye karşın birikimli döviz kuru etkileri ve enflasyon beklentilerindeki bozulma ile yükseliş gösterdi. Bu dönemde yükselişe geçen enflasyonun da dolarizasyonun eğiliminin sürmesinin ana nedeni olduğu ifade edildi. Neticede para politikasındaki sıkı duruşla birlikte dezenflasyonist sürecin başlamasının ters dolarizasyon süreci için ana faktör olacağı görülmekte.