Merkez Bankası olağanüstü toplanarak politika faiz oranını 100 baz puan indirdi ve 7.kez üst üste politika faizini indirmiş oldu ve 2019 Temmuz ayında %24 olan faiz, son kararla tek hanelere gerileyerek %9,75 seviyesine geldi. Beklentiler perşembe günü TCMB'nin 50 baz puan indirim yapacağı yönündeydi, fakat Fed'in son olağanüstü toplantısında 100 baz puan indirim yapması sonucu beklentiler TCMB'nin 100 baz puan indirim yapacağı yönünde değişmişti. Perşembe günü olması planlanan toplantı ise yapılmayacak.

Küresel çapta yayılan koronavirüs salgını nedeniyle, yurtdışı emtia fiyatlarının enflasyonu aşağı yönlü desteklemesi ve zayıf dış talebin yanında, virüs vakalarının yurtiçi talep üzerindeki olası olumsuz etkileri nedeniyle, TCMB'nin enflasyon hedefine ulaşmak bakımından elinin rahat olduğu görülüyor. Bundan dolayı da TCMB'nin önceki toplantısına göre daha büyük miktarlı indirim yaptığı görülüyor.

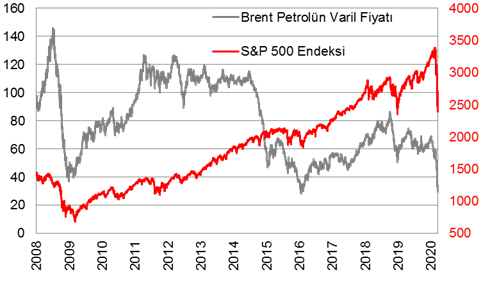

Arz ve talep endişeleriyle petrol fiyatları düşüşte, risk iştahı göstergesi S&P 500 ise kötü günler geçiriyor.

PPK Karar Metni'nde bir önceki metne göre koronavirüsün ekonomik etkilerine yönelik daha net ifadeler bulunmakta ve TCMB alınan tedbirlere ilişkin önlemler seti de açıklandı. Enflasyon üzerindeki aşağı yönlü risklerin arttığı vurgusu ve salgının ekonomiye olan etkilerini azaltabilmek adına metinde direkt olarak bir ifade yer almamasına rağmen ılımlı da olsa indirimler devam edebilir.

- Bir önceki karar metnine göre küresel iktisadi büyümenin zayıf seyri ifadesi zayıflamakta olarak değiştirilmiş ve korumacılık ifadesinin kaldırıldığı ve koordineli adımlar atıldığına yönelik ifadeler görülmekte.

- Rekabet gücündeki gelişmelerin olumlu etkisi sürerken küresel büyüme görünümündeki zayıflamanın dış talebi kısmen yavaşlatmakta olduğuna yönelik ifadenin de metinden çıkarıldığı görülüyor. Nitekim, küresel çapta virüs salgını nedeniyle başta ABD ve Çin ekonomilerine yönelik büyüme tahminlerinin aşağı yönlü revize edildiği bu dönemde, ihracat kanallarında önemli oranda yaşanabilecek olası talep yavaşlamasının risk olarak değerlendirildiği söylenebilir.

- Çekirdek enflasyon göstergelerinin ılımlı seyrettiği ifadesi değişmemesine rağmen petrol fiyatlarındaki düşüşün ve küresel ticaret hacmindeki daralmaya ve seyahat kısıtlamalarına bağlı olarak toplam talep koşullarının enflasyon görünümüne olumlu etki yaptığı vurgulanmakta ve yıl sonu tahminlerinde aşağı yönlü risklerin arttığına yönelik vurgu var. Halihazırda TCMB'nin yıl sonu enflasyon hedefi %8,2 seviyesinde.

Ayrıca Merkez Bankası virüs salgınının finansal piyasaların işleyişini etkilememesi adına önlemler seti de açıkladı. Bu kapsamda reel sektöre ve bankaların likiditesine yönelik ek tedbirler yayınlandı.

- 91 günlük repo ihaleleri ile de piyasaya likidite sağlanabilecek ve bankaların talep etmesi durumunda aynı şartlarla BAPP'de depo işlemi olarak sonuçlandırılabilecek.

- Piyasa yapıcı bankalara APİ çerçevesinde tanınan likidite imkanına ilişkin limitler artırılmıştır.

- 1,3 ve 6 ay vadeli yapılan swap ihaleleri, EUR ve Altın cinsinden de yapılabilecektir.

- Ayrıca piyasadaki YP likiditeyi desteklemek adına reel kredi büyümesini sağlayan bankalar için YP ZK'nın tüm yükümlülük türlerinde ve vade koşullarında 500 baz puan indirilmesine karar verilmiştir. Bu kararla piyasaya 5,1 milyar USD verilmesi beklenmekte ve ayrıca bu kararla toplam döviz rezervlerinin azalması beklenebilir.

Reel sektöre yönelik kredi akışının devamını sağlamak adına bankalara sağladıkları fon tutarıyla ilişkilendiren hedefli likidite tedbirleri de açıklandı.

- 91 gün vadeli repo ihalesi miktar ihalesi yöntemiyle olacak ve 91 gün vadeli repo ihaleleri ile sağlanan fonlar 1 haftalık repo ihalesine göre 150 baz puan düşük olacak ve halihazırda %8,25 ile bankalara fon sağlanmış olacak ve aynı şartlarla BAPP'de depo işlemi olarak sonuçlandırma imkanı getirilecek.

- Miktar ihalesi yöntemiyle 1 yıl vadeli TL swap ihaleleri düzenlenecek. 1 haftalık repo ihalesi oranının 100 baz puan altında USD, EUR veya altın karşılığı TL likidite sağlanacaktır.

Reel sektöre yönelik etkilerin hafifletilmesi adına ise;

- Reeskont kredilerinde 90 güne kadar vade uzatım imkanı getirilmiştir. Bu kapsamda 7,6 milyar USD karşılığı reeskont kredisinin ertelenmesi beklenmekte.

- Açık reeskont kredileri ile 30 Haziran'a kadar kullanılacak reeskont kredilerinde 12 ay ek taahhüt kapama süresi verilmekte ve taahhüt kapama süresi 36 aya çıkmakta.

- Mevcut reeskont kredisi azami vadeleri kısa vadeli kullanımlar için 120 günden 240 güne, daha uzun vadeli kullanımlar için ise 720 güne çıkartılmıştır.